仮想通貨で利益が出た場合の確定申告はどうやるの? 悩む人

悩む人

仮想通貨の副業が会社にバレるか不安…

なので、初心者向けに分かりやすく教えてほしいです!

上記のような質問に答えます。

この記事の内容

本記事を読めば仮想通貨で利益が出た場合、確定申告のやり方・利益の計算方法が分かります。

また、初心者向けに確定申告や税金の基礎知識もマルっと解説してます。仮想通貨の副業が会社にバレないか心配しているサラリーマンの方にも役立つ内容かと。

仮想通貨の初心者がゼロから勉強すると数時間はかかる内容を本記事では10分くらいにギュッとまとめました!

結論から言うと…

- 「確定申告」が必要:仮想通貨で20万円以上の利益が出た場合

- 「確定申告」は不要:仮想通貨で20万円未満の利益が出た場合

※「住民税の申告」は1円の利益でも必要

です。

そもそも仮想通貨の納税パターンは下記チャートの通り。

納税パターンはサクッと理解していただけると思いますが、確定申告をするための損益計算は非常にフクザツな作業。損益計算をまともにすれば時間がいくらあっても足りません。

ツールでできる計算を自力で行い膨大な時間をかけるのは損失以外の何ものでもありません。大切なのは確定申告の基本的な考え方をおさえること。損益計算の方法をイチイチ暗記する必要はありません。

クザツな計算は仮想通貨の損益計算ソフトをサクッと利用しましょう。

仮想通貨の損益計算ソフト:おすすめ2つ

- CRYPTACT(クリプタクト)

- Gtax (ジータックス)年間取引件数100件まで無料

上記のツールは個人向け無料プランが用意されています。

![]()

![]()

- 基本はウォレットアドレスを入力するだけ

- 確定申告に必要な損益計算を一瞬で自動化

- 税金計算で悩む時間を秒で解決しましょう

無料ツールを使う場合でも仮想通貨に関する納税知識は必要最低限おさえておくのがベスト。場合によっては住民税の申告をしなくてもいいケースもあるので要チェックですね。

前置きはいいから仮想通貨の確定申告について早く知りたい!という方は、記事内の仮想通貨の確定申告のやり方をどうぞ。

この記事では、社員である私の実体験をベースに書いているので副業で仮想通貨を始めた会社員の役に立つと思います。

それでは行ってみましょう。

仮想通貨の利益と税金

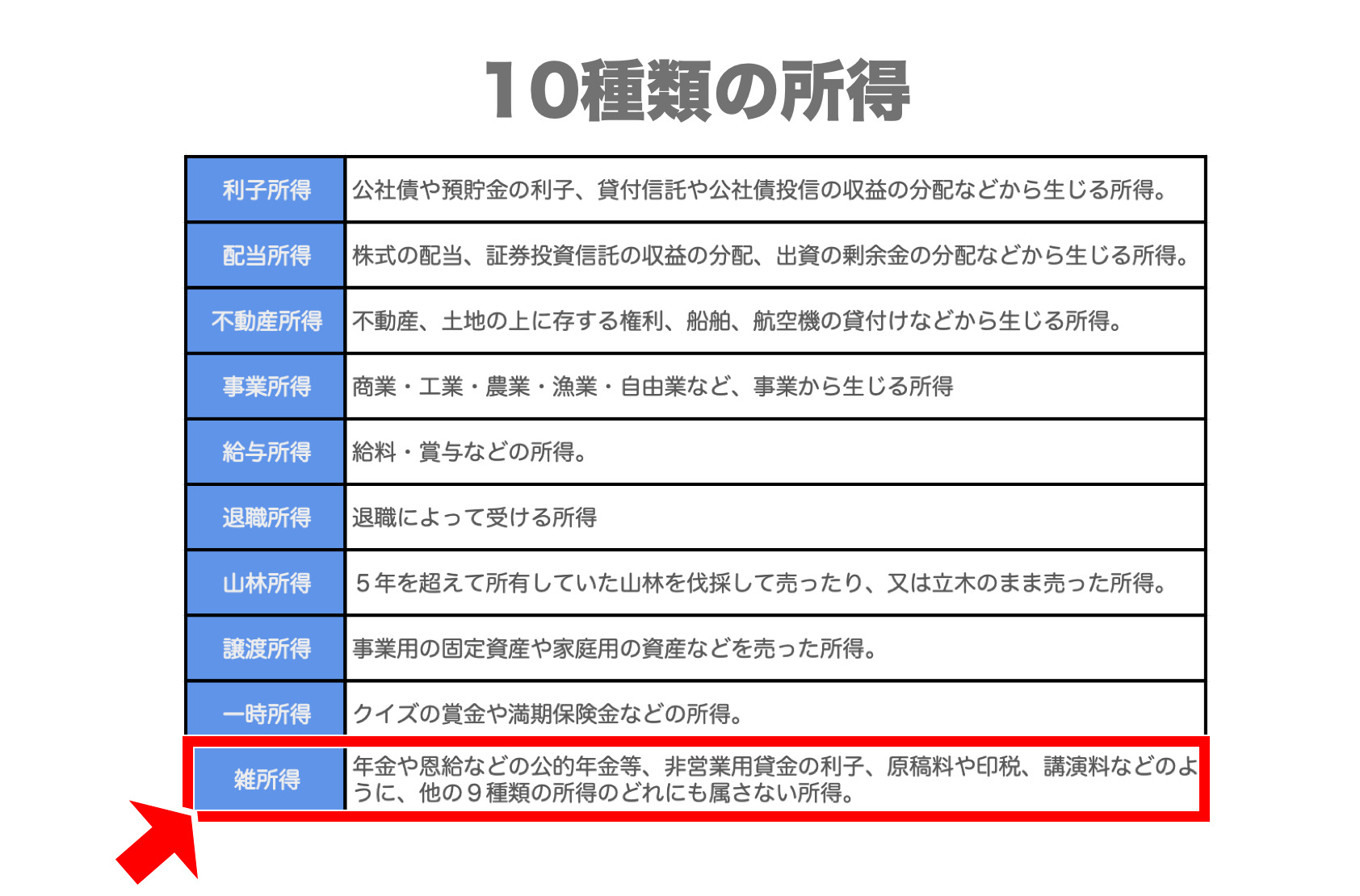

結論から言うと仮想通貨の利益は「雑所得」でその利益にかかる課税方法は「総合課税」です。

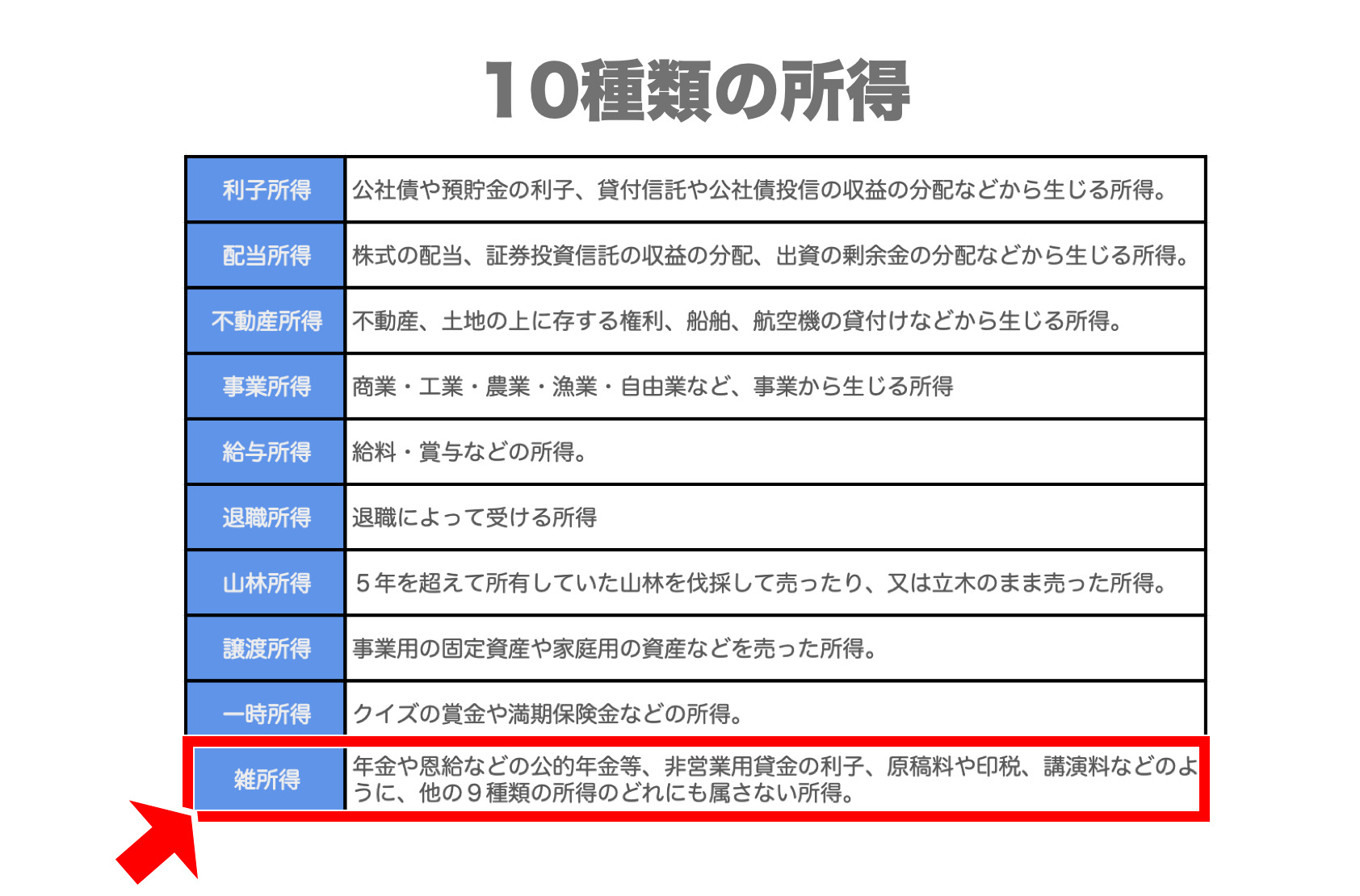

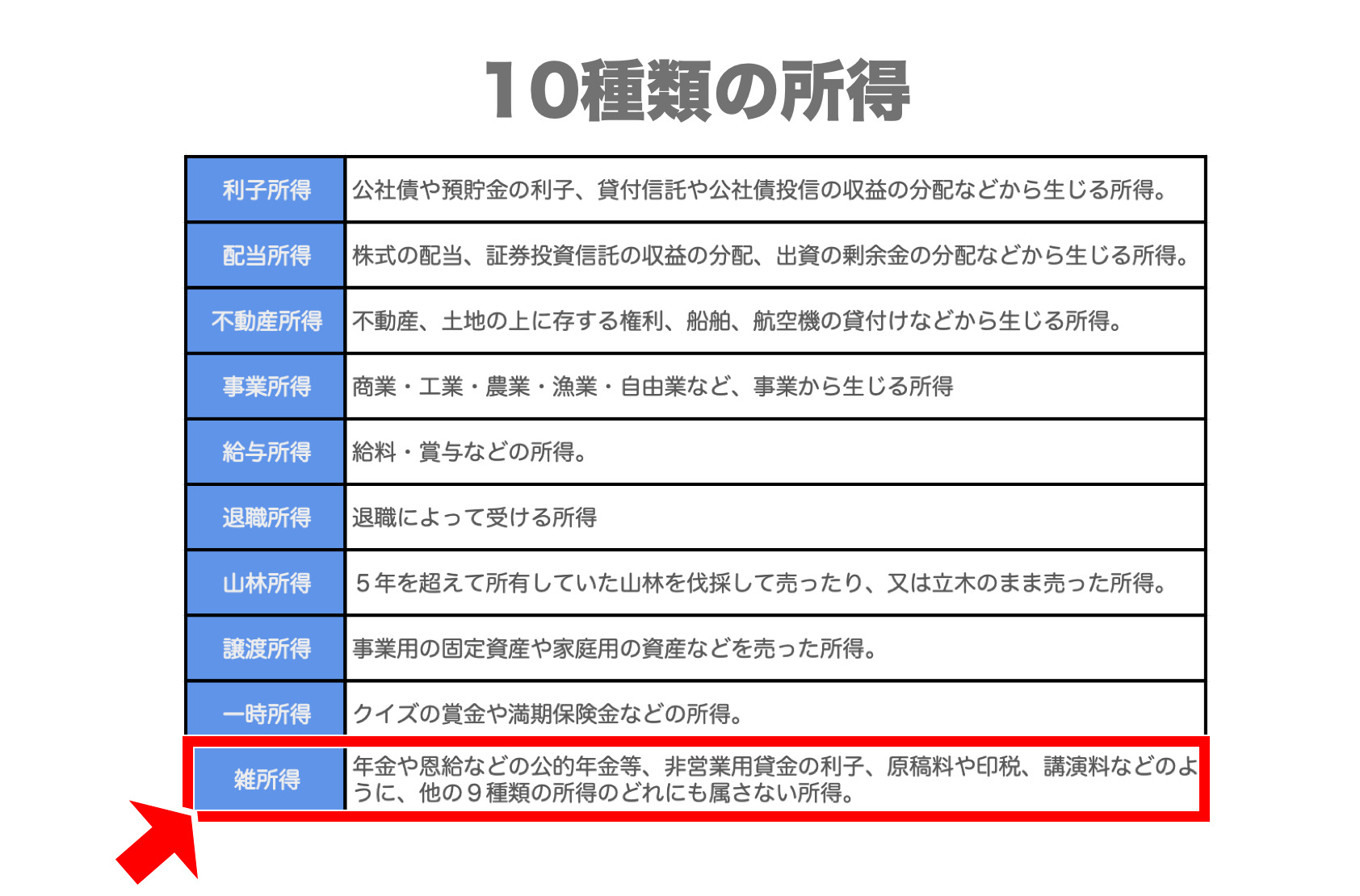

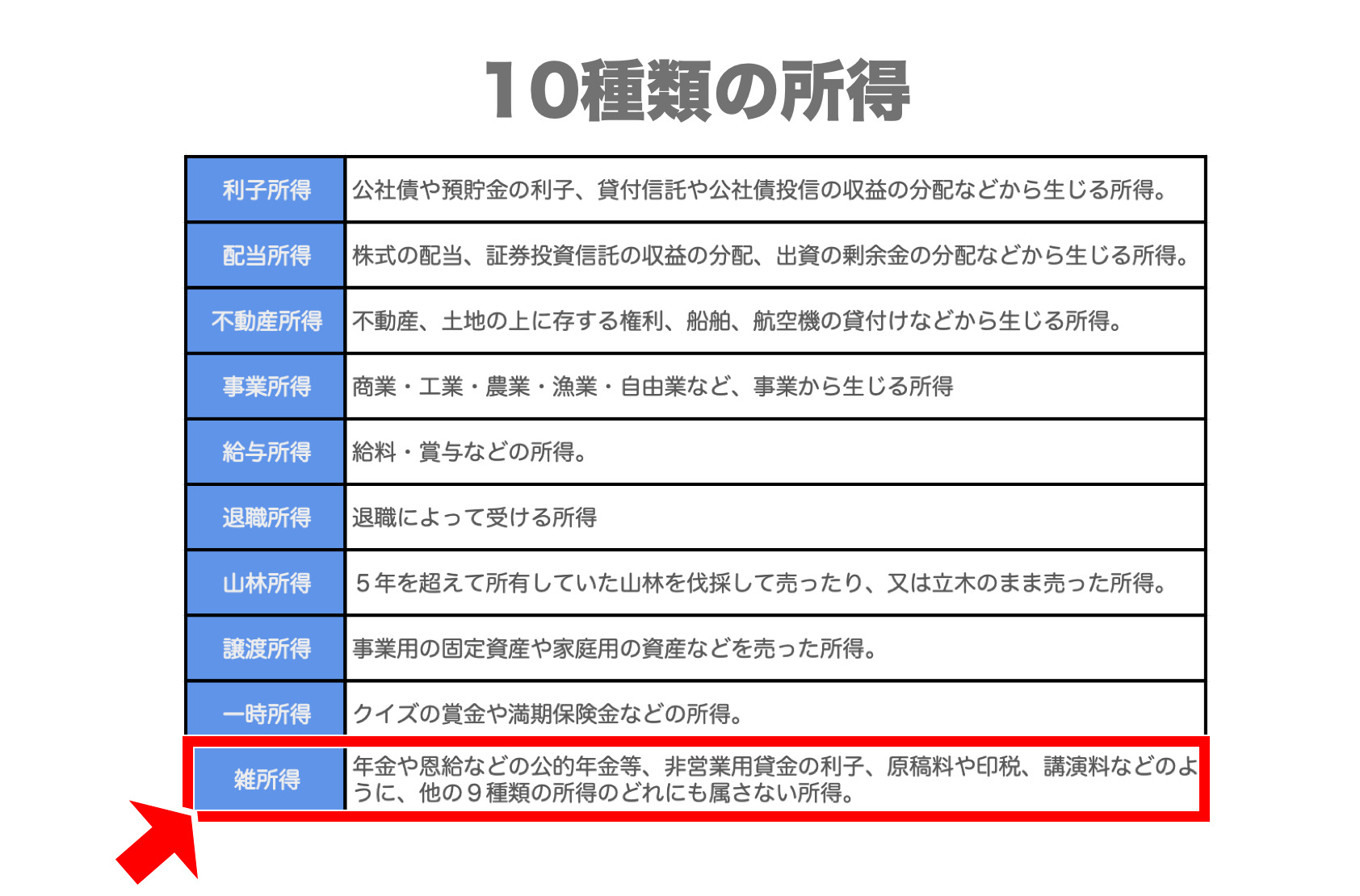

そもそもですが所得の種類は下記の10種類です。

所得の種類(10種類)

参考;国税庁HP

仮想通貨で発生した利益(所得)は「雑所得」に該当。

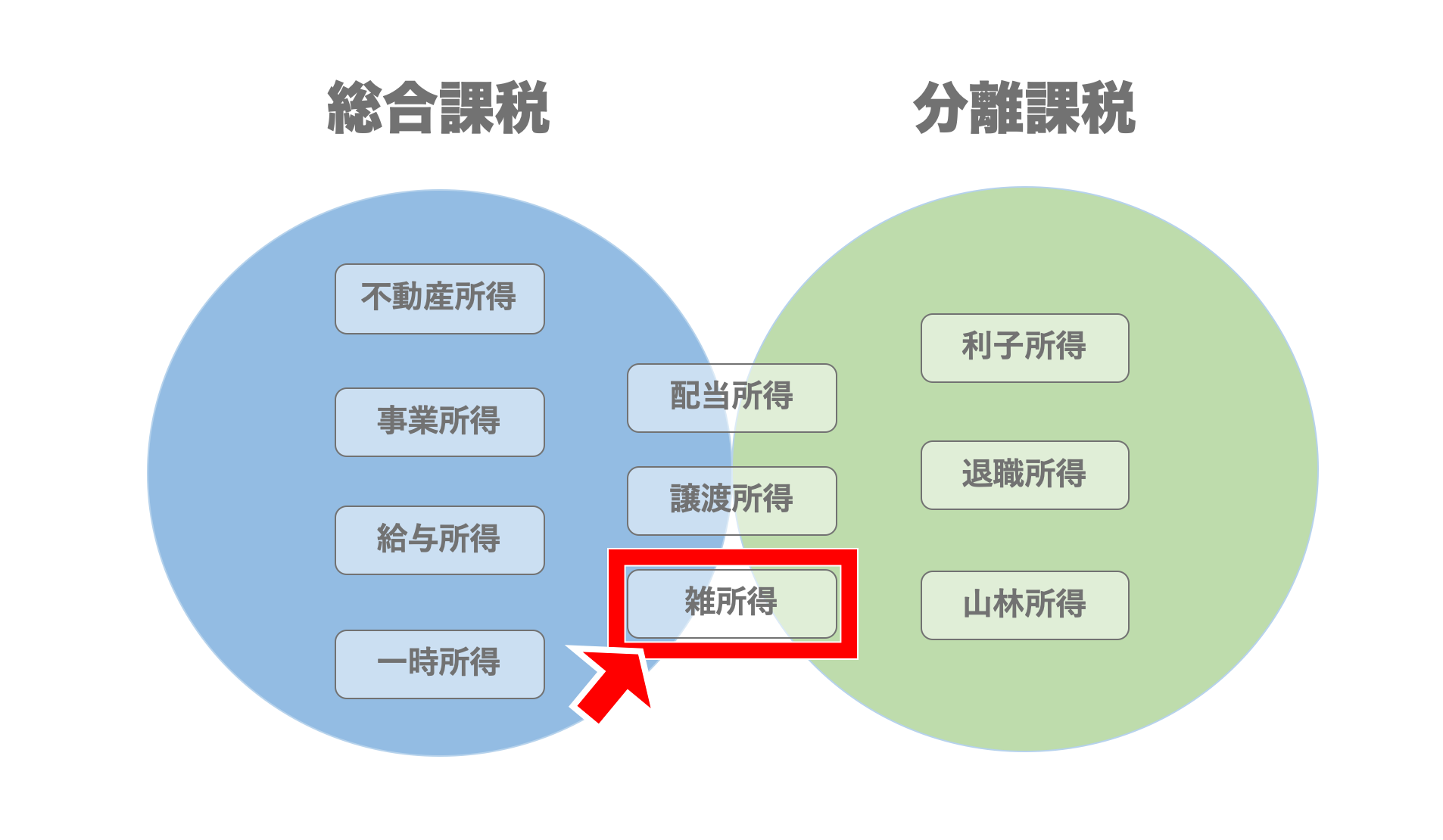

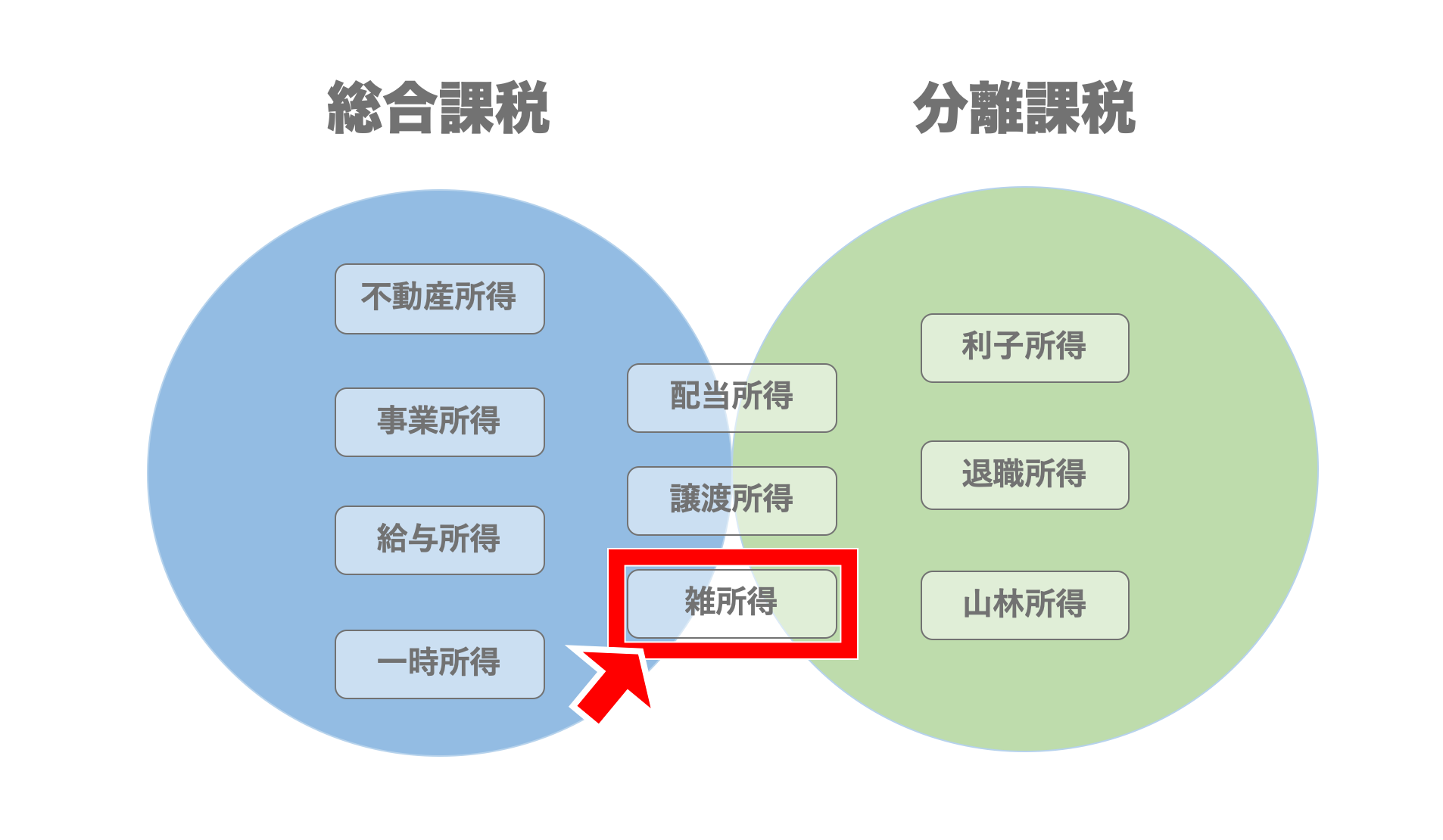

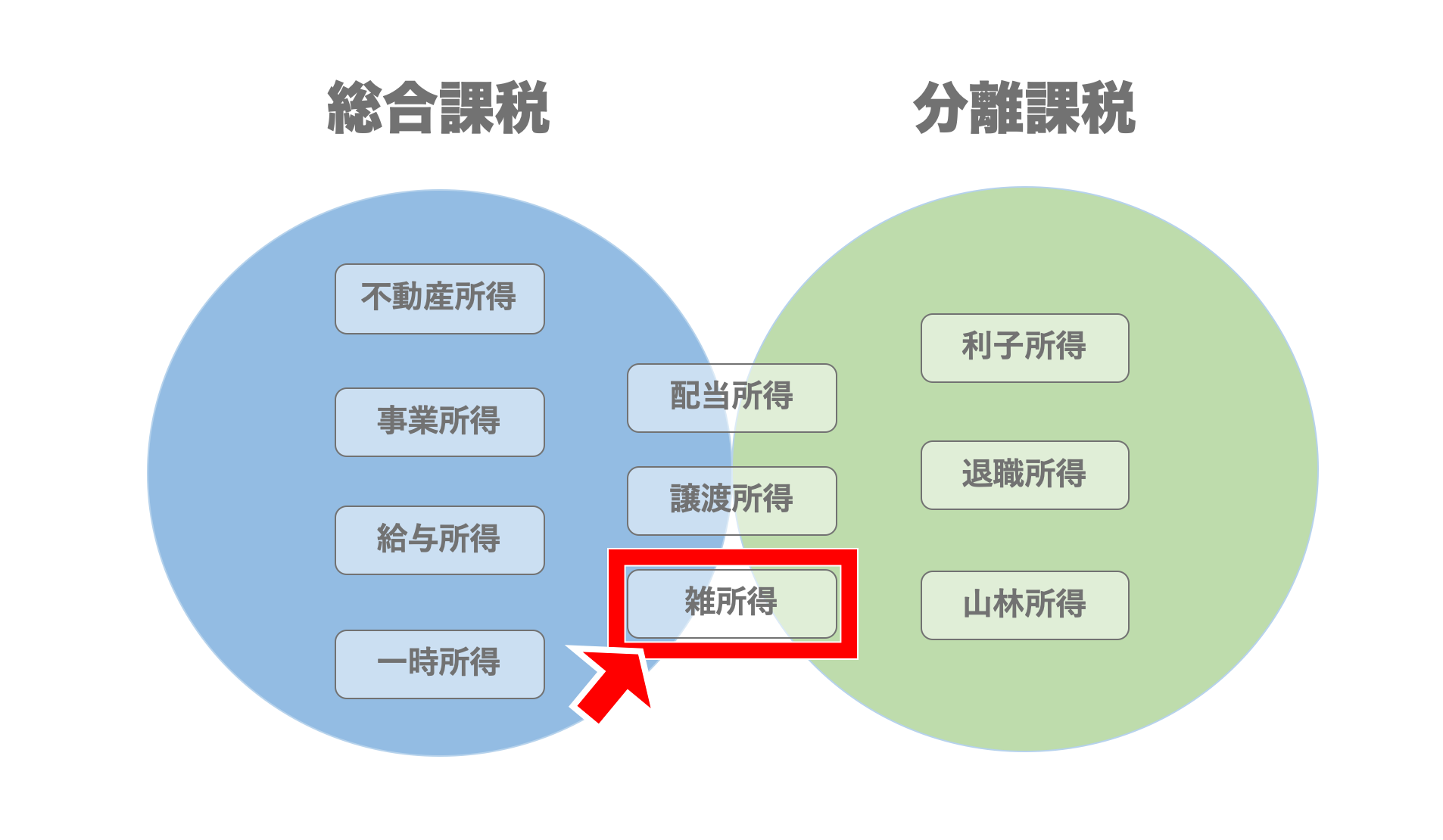

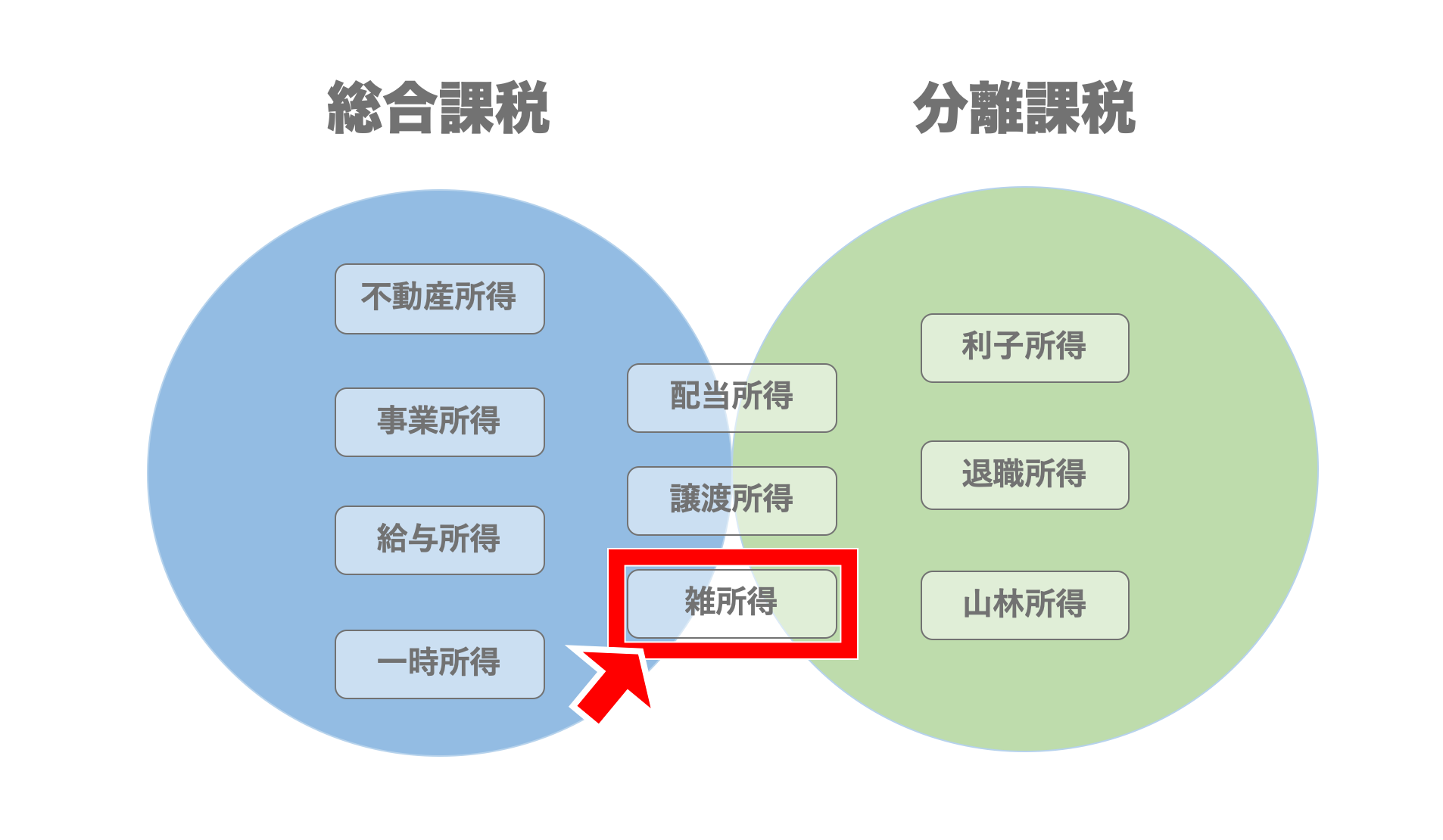

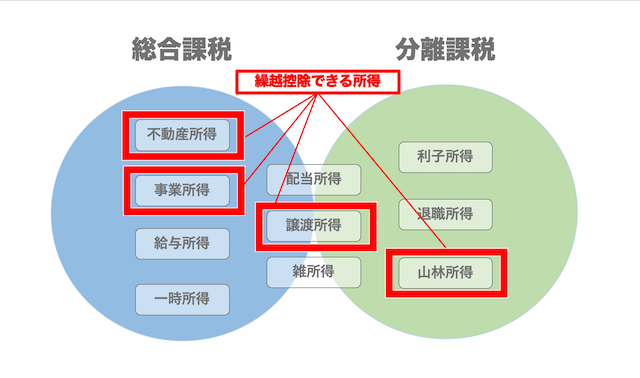

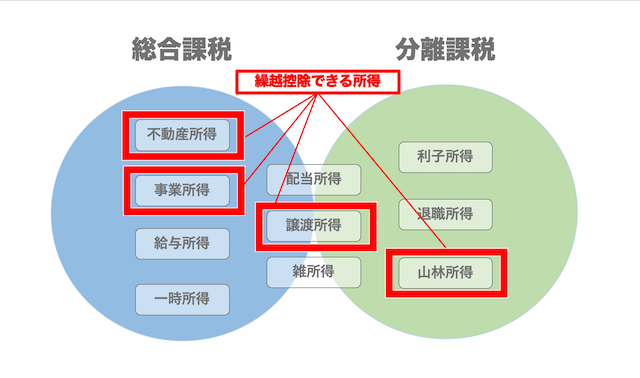

課税の種類

参考;国税庁HP

10種類の所得の課税方法は原則「総合課税」と「分離課税」の2種類。ただし、所得の内容によっては「総合課税」と「分離課税」の「両方」に当てはまる所得もあります。

なお「雑所得」の位置付けは「両方」です。

課税方法の特徴をザックリ分類すると下記の通り。

- 総合課税:継続的に所得になるもの

- 分離課税:突発的な所得で高額なもの

会社員が仮想通貨で利益を得たときに確定申告をする条件は以下の通り。

会社員が確定申告をする条件

- 確定申告が必要:20万円以上の利益が出た場合

- 確定申告が不要:20万円未満の利益が出た場合

※住民税は1円以上の利益でも必要

なお、学生や専業主婦(夫)が仮想通貨で利益を得たときに確定申告をする条件は以下の通り。

学生や専業主婦が確定申告をする条件

- 確定申告が必要:48万円以上の利益が出た場合

- 確定申告が不要:48万円未満の利益が出た場合

※住民税は43万円以上の利益

それぞれを詳しく見ていきましょう!

仮想通貨の利益は「雑所得」で「総合課税」として納税

ビットコインなど仮想通貨で得た利益は「雑所得」に分類され課税対象となります。ただし、仮想通貨で得た利益の全てが「雑所得」になるわけではありません。

ちょっとややこしいですが、ビットコインなどの仮想通貨を日本円に現金化した金額から仮想通貨に要した経費を差し引いた金額が「雑所得」になります。

たとえば、会社員だと給与所得(会社の給与)と雑所得(仮想通貨の利益)を合算して「総合課税」として納税する仕組みとなっています。

仮想通貨の利益は「雑所得」で「総合課税」として納税します

仮想通貨で確定申告が必要となるケース

会社員が仮想通貨投資で稼いだお金を確定申告する場合は以下の通り。

会社員が「確定申告」をする場合

- 確定申告が必要:20万円以上の利益が出た場合

- 確定申告が不要:20万円未満の利益が出た場合

※住民税は1円以上の利益でも必要

20万円未満で確定申告が不要となるのは「年収20万円未満」かつ「年末調整済み」の場合に限ります(会社員の場合、年末調整は年末に会社で一括して行いますよね)。

また、給与を2箇所以上から受け取っている場合も、20万円の基準に関係なく申告が必要な点に注意が必要。

一方、学生や専業主婦(夫)が仮想通貨投資で稼いだお金を確定申告する場合は以下の通り。

学生や専業主婦が「確定申告」をする場合

- 確定申告が必要:48万円以上の利益が出た場合

- 確定申告が不要:48万円未満の利益が出た場合

※住民税は43万円以上の利益

なお「48万円」「43万円」の数字は、それぞれの税金に関する基礎控除額がベースになっているから。

仮想通貨の利益が基礎控除額以下であれば税金は0円なので申告は不要。ただし、住民税は仮想通貨の利益が20万円以下の場合でも「住民税の申告」が必要です。

20万円以下の利益で確定申告が不要なのは「所得税の規定」なので、住民税はこの規定が適用されません。そのため、仮想通貨の利益が20万円以下でも住民税の税金が発生し、確定申告の手続きが必要です。。

住民税の申告をしないと、正しい住民税額や社会保険料が算出されないので忘れずに手続きを行ないましょう。

仮想通貨の住民税にかんする内容については下記記事で分かりやすく解説しています。

仮想通貨の損益(損失と利益)が発生するタイミング

仮想通貨で損益が発生するタイミングは下記の通り。

仮装通貨で損益が発生するタイミング

言うまでもなく利益に対して税金が発生します。なので、仮想通貨投資をする上でどのタイミングで利益発生するか(利益に対して税金がかかるか)を把握しておくことは重要。

ひとつずつ見ていきましょう。

①:仮想通貨を売ったとき

仮想通貨の「損益」が確定するのは仮想通貨を法定通貨(日本円など)に現金化したとき。損失と収益の2つのパターンをチェックしましょう。

損失パターン

- 2021年1月1日:1ビットコイン400万円で購入して、

- 2022年1月1日:1ビットコイン390万円で売却(時価↓)すると、

- 10万円分の損失として計上されます。

収益パターン

- 2021年1月1日:1ビットコイン400万円で購入して、

- 2022年1月1日:1ビットコイン410万円で売却(時価↑)すると、

- 10万円分の利益として計上されます

この10万円の利益に対して税金がかかります。

仮想通貨を保有している「含み益」の状態で利益(所得)は発生しませんが、売却した場合に売却価格によっては利益(所得)が発生します。

計算式にすると仮想通貨の所得は下記の通りです。

- 所得 = 売却価額(売却した仮想通貨) - (仮想通貨の1単位あたりの取得価額 × 数量)

利益が20万円以上の場合は確定申告が必要、利益が20万円以下の場合は確定申告は不要。

②:仮想通貨で買い物をしたとき

仮想通貨の「損益」が確定するのは仮想通貨で買い物をしたとき。

それほど多いケースではありませんが、ネット販売やリアル店舗などで仮想通貨を使って商品やサービスを購入する際に利益が発生することがあります。

計算式にすると下記の通りです。

- 所得 =[購入商品・サービスの価格]-[仮想通貨の1単位あたりの取得価額]×[数量]

支払いに使う仮想通貨の購入価格よりも、支払い時の時価の方が高額な場合、その差額が所得になります。

③:マイニング報酬がもらえたとき

仮想通貨の「損益」が確定するのはマイニング報酬がもらえたとき。

マイニングとは

ビットコインやイーサリアムなどの仮想通貨の取引承認に必要となる複雑な計算(コンピューター演算)作業に協力し、その成功報酬として新規に発行された仮想通貨を得ること。

ビットコインのマイニング報酬をもらえたとき、報酬獲得時のレートからマイニング費用を引いたものが所得となります。

聞きなれない言葉だと思いますが、仮想通貨の「ステーキング」や「レンディング」などで仮想通貨を受け取った場合はそのタイミングで利益が発生します。

ぶっちゃけ初心者でマイニングで報酬をもらえたり、ステーキングの利子で儲けるようなことはほぼ無いと思うので、現時点ではサクッとおさえる程度で良いかと。

④:他の仮想通貨銘柄と交換したとき

仮想通貨の「損益」が確定するのは他の仮想通貨銘柄と交換したとき。

これは超重要。

「保有している仮想通貨」を「他の仮想通貨」と交換したとき。たとえば、ビットコインからイーサリアムに交換したときなど)に利益が発生する場合があります。

所得金額は、購入する「仮想通貨の時価」から「売却する仮想通貨の取得価格」を差し引いた金額のこと。

所得の計算式は下記の通り。

- 所得=[購入する仮想通貨の時価]-[交換する仮想通貨の取得価額]

この場合、商品購入・交換当時の仮想通貨を当時のレートで日本円に換算して損益を計算します。

以上、仮想通貨で損益が発生する4つのタイミングでした。

仮想通貨には上記以外の「取引パターン」もあるので確定申告の際にその「取引パターン」が課税対象になるかどうか税務署の窓口や税理士などの専門家に確認しましょう。

仮想通貨の利益確定や現金化する方法は下記記事を参考にして下さい。

仮想通貨にかかる税金の計算方法

ここからは仮想通貨の利益にかかる所得の計算について解説します。

仮想通貨にかかる税金の計算方法

- 仮想通貨の所得の計算方法:「移動平均法」と「総平均法」

- 仮想通貨の所得の課税方法:「雑所得」で「総合課税」

- 仮想通貨の所得の具体的な計算方法

- 仮想通貨の所得の計算は「計算ツール」を利用する

計算方法は下記の2つ。

- 移動平均法

- 総平均法

それぞれメリットとデメリットがあるのでご自身に合った計算方法を選びましょう。また、計算した仮想通貨の「雑所得」は「総合課税」として納税します。

聞きなれない言葉ばかりだと思うので、ゆっくりと読みすすめて下さい。

仮想通貨の住民税にかんする内容を知りたい方は下記記事をどうぞ。

仮想通貨の所得の計算方法:「移動平均法」と「総平均法」

仮想通貨の購入価格の計算方法

- 移動平均法

- 総平均法

移動平均法とは

- 移動平均法は仮想通貨を買うたびに「購入金額」と「数量」の合計金額で価格を計算する方法。

- 仮想通貨を購入するたびに購入単価を計算するのでリアルタイムで購入価格を把握することが可能。

- 1年間で何百回も取引を行う投資家には細かい計算が必要なのでメンドーな計算方法。

移動平均法は取引が少ない人や正しい税金の額を出したい人、年の途中で損益を把握したい人などにおすすめ。

総平均法とは

- 総平均法は「1年間(1/1〜12/31)に購入した仮想通貨の価格」の合計金額で価格を計算する方法。

- 売却しないで保有している仮想通貨も購入時の価格が合計金額に反映。

- 計算が楽である一方、大雑把な計算なので税金を多く支払う可能性もあるので注意。

仮想通貨の損益が発生するタイミングは利益確定したときでしたよね。逆に言うと、利益確定しなければ損益は発生しないので損益計算をする必要がありません。

税金をおさえたい人は仮想通貨の利益確定のタイミングを調整するのもアリですね。

仮想通貨の所得の課税方法:「雑所得」で「総合課税」

仮想通貨の税金は「総合課税」で計算します。

参考;国税庁HP

所得の種類は上記10種類。

参考;国税庁HP

課税方法は上記のようにザックリと2種類。仮想通貨の所得にかかる税金は「雑所得」で課税の種類は「総合課税」として対応します。

課税方法の特徴をザックリ分類すると下記の通り。

- 総合課税:継続的に所得になるもの

- 分離課税:突発的な所得で高額なもの

「総合課税」の場合、仮想通貨での「雑所得」の他に「給与所得」など他の所得と合算して納税額を求めます。つまり、納税額は仮想通貨の「雑所得」のみでは算出されません。

一方、株式取引FXや株取引は「分離課税」で計算します。「分離課税」の場合、総合課税の所得とは分離して個別に納税額を求めます。

本記事では深堀りしませんが「仮想通貨取引」と「株式・FX取引」では課税方法(納税額)が違ってくるので要注意。

仮想通貨取引と株式・FX取引の納税額を比較しますと下記の通り。

- 仮想通貨取引(総合課税):「1000万円」稼いだら約50%の「500万円」を納税する

- 株式/FX取引(分離課税):「1000万円」稼いだら約30%の「300万円」を納税する

仮想通貨の所得の具体的な計算方法

会社員が副業の仮想通貨取引で「雑所得」として利益を得た場合、納税金額は「給与所得」と合算して以下の手順で求めます。

仮想通貨の所得の具体的な計算方法

- ①:副業の仮想通貨で得た利益の所得額(雑所得)を計算する

- ②:所得金額の合計(雑所得+給与所得)を求める

- ③:所得金額(雑所得+給与所得)から基礎控除額を差し引いて課税所得金額を求める

- ④:課税所得金額に税率をかけ控除額を引いて所得税額を求める

- ⑤:所得税額から給与所得の源泉徴収税額を差し引いて納税金額を求める

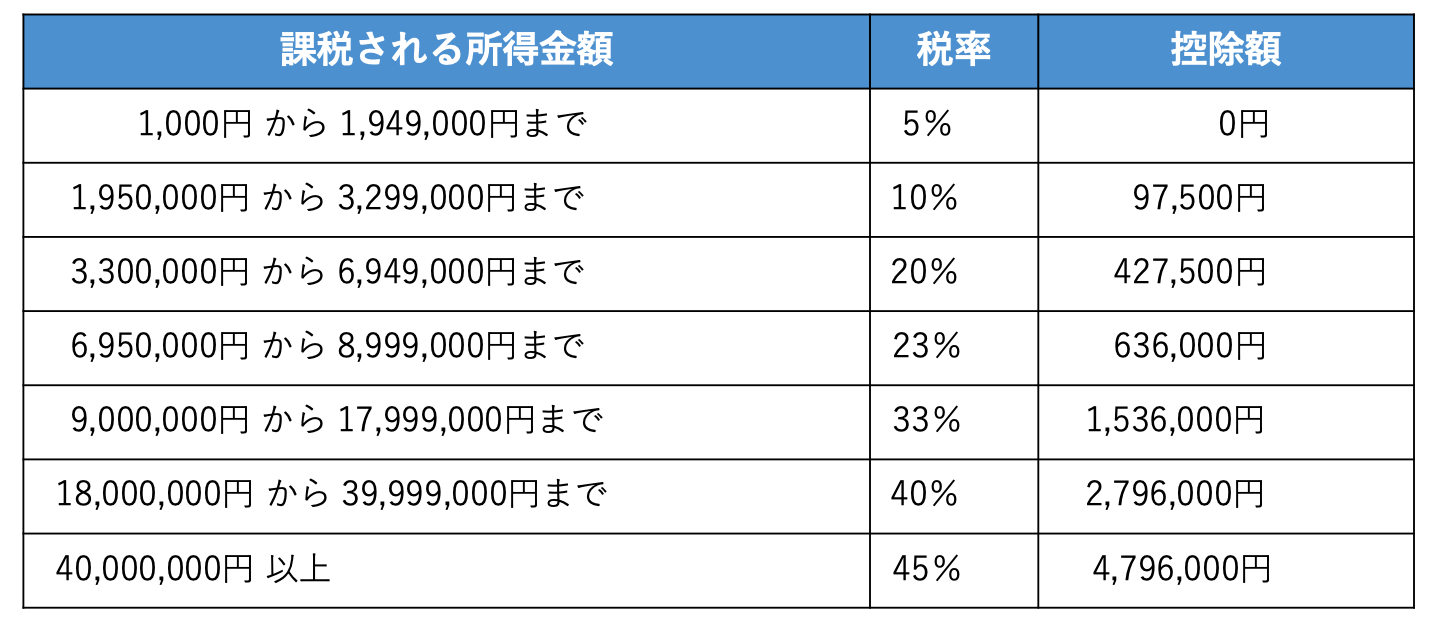

会社からの給与所得は源泉徴収票の「給与所得控除後の合計額」です。「支払金額」は給与「収入金額」であるため間違えないように。所得税は「累進課税」を採用しているので合計の所得金額によって税率や控除額は変動します。

メモ

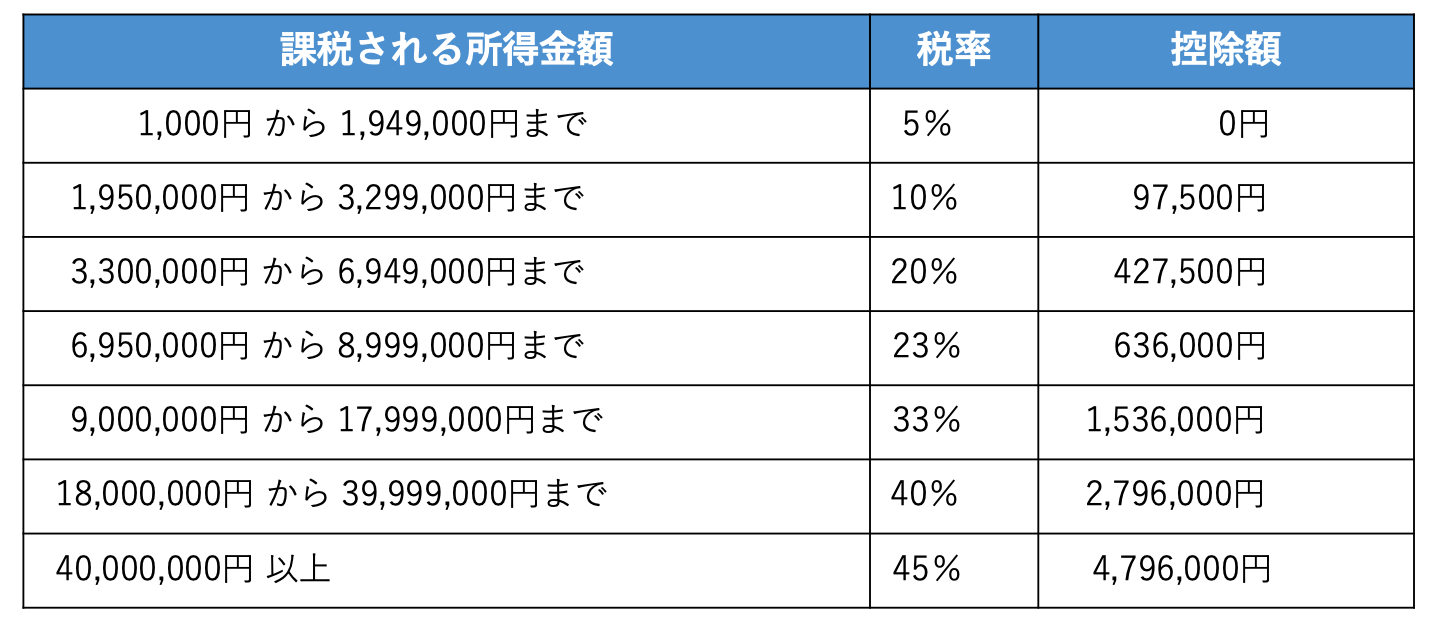

累進課税制度(るいしんかぜい):課税金額が高くなるほど税金が高くなる仕組み。たとえば課税金額が195万円未満なら税率5%、195万円以上なら税率10%のように、所得や資産が多い人ほど税率が高くなります。

所得税の税率(速算表)

※現在は所得税額に復興特別所得税として2.1%が加算される

累進課税の税率は上記の通りです。

具体例として会社員Aさんでシュミレーションしてみましょう。

会社員Aさんは本業の年収450万円。副業の仮想通貨取引で年間150万円の利益。

この場合、Aさんが納税する金額はいくらになるか?

会社員Aさんのケース

- 本業年収:450万円(手取り350万円:給与所得控除後の合計)

- 副業年収:150万円(仮想通貨での利益)

- 源泉徴収税額:12万円(本業の年収に対する源泉徴収税額)

結論、Aさんが納めるべき税金は年間366,500円です。理由は下記の通り。

- Aさんの所得金額の合計=500万円

・Aさんの本業:会社員の給与(給与所得)=350万円

・Aさんの副業:仮想通貨の利益(雑所得)=150万円

↓ - Aさんの課税所得金額=452万円

・500万円(所得合計)ー48万円(基礎控除額)

↓ - Aさんの復興特別所得税額=486,507円

・452万円(課税所得金額)×20%(税率)−427,500円(控除額)×1.021≒486,507円

↓ - Aさんの納めるべき税額=366,500円

・486,507円(復興特別所得税額)ー120,000円(源泉徴収税額)=366,507円

※366,500円(100円未満切捨て)

内訳けは理解できたけど、ぶっちゃけ自分で計算できる自信がありません…

大丈夫、手順や計算方法を暗記する必要はありません。

内容はザックリ理解し実際は計算ツールを使えばOK。

仮想通貨の所得の計算は「計算ツール」を利用する

さまざまな所得の種類、課税方法、計算方法を見てきましたが暗記する必要はありません。なぜなら、仮想通貨の損益を正確に行うためには「計算ツール」を使えばOKなので。

実際、仮想通貨取引が多ければ多いほど計算はフクザツになり計算ミスの原因になります。手計算だと正確性はもちろん、誰にでも出来る単純計算にあなたの貴重な時間がうばわれることに…。

というわけで自動計算ツールを使わない手はないかと。

システムの自動計算によって、手間とミスの両方が削減できます。おすすめの税金計算ツールは下記の2つ。

仮想通貨の損益計算ソフト:おすすめ2つ

- CRYPTACT(クリプタクト)

- Gtax (ジータックス)年間取引件数100件まで無料

上記のツールは個人向け無料プランが用意されています。

- 基本はウォレットアドレスを入力するだけ

- 確定申告に必要な損益計算を一瞬で自動化

- 税金計算で悩む時間を秒で解決しましょう

無料ツールを使う場合でも仮想通貨の納税知識は必要最低限おさえておくのがベスト。場合によっては住民税の申告をしなくてもいいケースもあるので要チェックですね。

仮想通貨の損益自動計算に加えて届出書の作成も可能です。損益計算や税金をシミュレーションをしながら仮想通貨の売買が出来ます。

税務手続きをミスなくサクッと済ませるためには必須のツール。無料で使えるプランもあるためノーリスクで試せますよ!

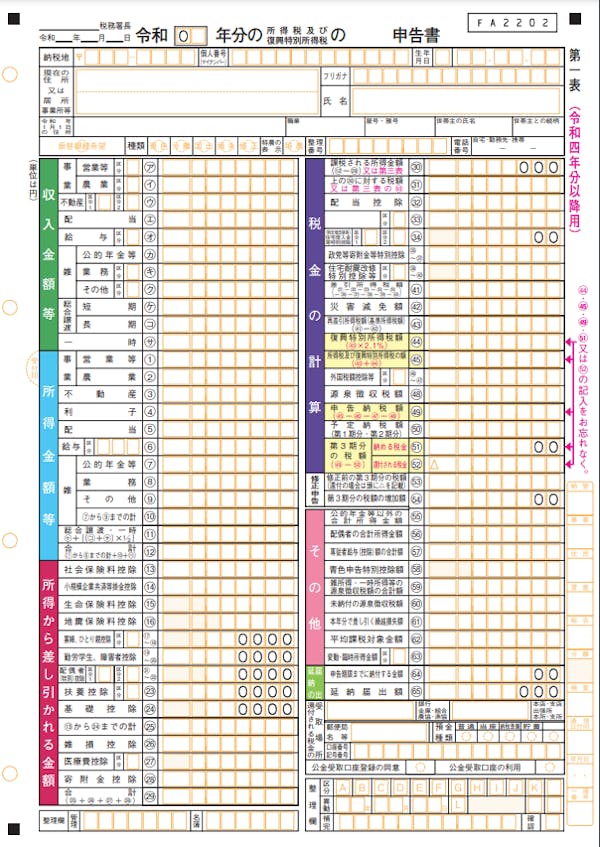

仮想通貨の確定申告のやり方

ここからは仮想通貨で利益が出た場合の確定申告のやり方と納税方法を解説します。

仮想通貨の確定申告と納税方法について

- 仮想通貨の確定申告に必要な書類

- 確定申告書の書き方

- 確定申告書の提出方法と提出期限

- 税金の納付方法と納付期限

仮想通貨取引で利益が出た場合、確定申告を行うには「確定申告書」を含むさまざまな書類が必要。

なお「確定申告書」は「第一表」と「第二表」の2種類がありますが、作成するなら「第二表」からがおすすめ。なぜなら「第二表」は所得の内訳や各種控除の詳細などを記載する項目になっているから。

つまり「第二表」を作成することで「第一表」の一部は転記すればOK。

とはいえ「第二表」とか「第一表」とか…マジで事務手続きの書類作成カンベンしてほしい…。

大丈夫、本記事のやり方をマネすればOK。事前に準備をしておけば、実際の手続きもスムーズにできますよ。

仮想通貨の確定申告に必要な書類

仮想通貨の確定申告で必要な書類は下記の通り。

仮想通貨の確定申告で必要な書類

- 確定申告書

- 本人確認書類(マイナンバーカードや免許証等)

- 源泉徴収票

- 控除を受けるために要する書類(社会保険料の領収書等)

- 仮想通貨の取引に関する書類(出金明細書や取引履歴等)

確定申告書は税務署の窓口や国税庁のホームページから入手できます。なお電子申告で手続きを行なう場合、確定申告書の用紙は不要です。

源泉徴収票は職場から発行され、仮想通貨の取引に関する書類は取引所から年の始めに郵送されます。

確定申告書の書き方

確定申告書は「分離課税」の申告でない限り「第一表」と「第二表」で構成されています。

で、仮想通貨の税金を確定申告する際は「第二表」からの作成がおすすめ。なぜなら「第二表」は所得の内訳や各種控除の詳細などを記載する項目になっているから。

先に「第二表」を作成することで「第一表」の一部は転記するだけ。ますは「第二表」からどうぞ。

確定申告書「第二表」の書き方

確定申告書第二表 出典:国税庁HP

確定申告書「第二表」に記入する内容

- 住所及び氏名を記載する

- 所得の内訳:支払者、給与所得の金額及び源泉徴収税額を記載する

- 雑所得・配当所得・一時所得に関する事項:仮想通貨の交換所の住所や、収入金額及び必要経費額を記載する

- 所得から差し引かれる金額に関する事項:適用する所得控除の情報を記載する

- 住民税に関する事項:同一生計配偶者や16歳未満の扶養親族の情報を記載する

記載項目に該当していない場合は空欄での提出で問題ありません。

注意点は「住民税に関する事項」の「住民税の徴収方法の選択」です。この項目を「給与から天引き」にすると、仮想通貨分の所得にかんする住民税も会社で徴収されます。つまり、住民税の合計金額から会社に副業がバレる可能性があります。

一方、「住民税に関する事項」の「住民税の徴収方法の選択」「自分で納付」にすると給与所得以外の住民税は自分で納付することとなります。

なので、住民税の金額で会社に仮想通貨の利益がバレたくない場合は「自分で納付」を選択するといいでしょう。

続いては「第一表」をどうぞ

確定申告書「第一表」の書き方

確定申告書第一表 出典:国税庁HP

確定申告書第二表の記載が完了したら、次に第一表の作成を行ないます。

確定申告書「第一表」に記入する内容

- 申告書上部に住所・氏名等を記載する

- 収入金額等:給与収入や仮想通貨での雑収入の収入金額を記載する

- 所得金額:給与所得や仮想通貨での所得金額を記載・合計する

- 所得から差し引かれる金額:適用する控除内容の控除金額を記載・合計する

- 所得金額の合計から所得控除額の合計を差し引いた値に税額を掛け所得税額を求める

- 税額控除額を所得税額から差し引く(ある人のみ)

- 所得税額に対して2.1%の復興特別税を算出し、復興特別所得税を求める

- 復興特別所得税から給与所得の源泉徴収税額を差し引き、納める税金を算出する

- その他:を記載する

記載の結果還付申告になった場合は「還付される税金の受取場所」欄を記載しましょう。

初めて記載する場合は外国語レベルによく分からない内容だと思いますが、ぶっちゃけ書類の最終チェックは専門家がしてくれるのでご安心を。

確定申告書の提出方法と提出期限

確定申告の提出方法は以下の3つです。

確定申告の提出方法(3つ)

- ネット申告:e-Taxにデータ入力して申告する

- 郵送で申告:郵送で所轄の税務署に送付する

- 窓口で申告:所轄税務署の受付窓口に提出する

確定申告の提出期限は下記の通り。

確定申告の提出期限:翌年の2月16日から3月15日まで

※開始日か終了日が土日の場合は変更となる可能性あり。必ず国税庁のホームページで確認しておきましょう。

税金の納付方法と納付期限

税金の納付方法は以下の5つです。

税金を納付する方法(5つ)

- 振替納税

- e-Tax

- クレジットカード

- コンビニ(QRコード)

- 金融機関又は税務署の窓口で現金納付

税金の納付期限は以下の通り。

税金の納付期限:3月中旬

※社会情勢により納付時期が変更するので要事前確認

もっとも納付しやすい方法を選んで下さい。納付期限は事前に調べて余裕を持って行いましょう。

仮想通貨の確定申告の注意点

ここからは仮想通貨の利益を確定申告するときの注意点やコツを解説します。

仮想通貨の確定申告の注意点

たとえば、下記内容は節税できる場合があります。

- 仮想通貨取引に使う端末や勉強の書籍代、セミナー参加費などは経費として節税できる

- 仮想通貨取引が赤字の場合、ほかの所得(給与所得など)との通算や次年への赤字をくり越しできない

知らないと損するので要チェック。

注意点①:書籍代などは経費として節税する

仮想通貨取引でも必要経費で節税できます。

仮想通貨の売買だけでなく市場の動向調査やセミナー参加などの発生コストを経費として計上すれば節税可能に。たとえば、仮想通貨投資の場合、下記項目は必要経費になる可能性が高いです。

仮想通貨投資で経費にできるもの

- 仮想通貨取引所に支払う仮想通貨の取得手数料

- 仮想通貨にかんする書籍代や情報商材代

- 仮想通貨のセミナー参加費

- 仮想通貨のセミナーに参加するための交通費

- 仮想通貨の出金手数料や取引手数料

- 仮想通貨取引を行うためのパソコンなどの端末購入費

※端末購入費が10万円以上:固定資産として計上して減価償却の対象となり一括で経費計上はできない

上記以外にも家賃や電気代・通信費などの項目は必要な割合を「按分」すれば経費として認められる場合があります。

メモ

按分(あんぶん):

家賃などの生活と事業の両方に必要な費用(電気代と通信費などの項目)を一定の割合で分割して経費として計上すること

ちょっとむずかしい説明ですが、このような項目は「家事関連費」と言い、一定の割合で按分計算します

噛み砕いて言うと、家賃が月10万円のマンションを自宅兼事務所として利用している場合、そのマンションの半分を事務所として利用しているのであれば、2分の1にあたる5万円を必要経費として計上できるというイメージですね。

仮想通貨取引ひとつとっても知らないと損することがあります。

注意点②:仮想通貨の損失は同じ雑所得内なら損益通算できる

仮想通貨取引で損失が発生した場合、同じ「雑所得」内であれば、利益から損失を差し引く「損益通算」が可能です。

ただし、FXなどの「分離課税」が適用される「雑所得」との損益通算はできません。また「給与所得」などの「雑所得」以外の所得との損益通算も認められません。

暗記する必要はありませんが「所得の種類」と課税方法の違いをおさえておきましょう。

所得の種類や課税方法に迷ったらこの記事に戻ってきて下さい!

注意点③:仮想通貨の損失は繰越控除の対象外になる

仮想通貨取引で得られた「雑所得」の利益は繰越控除の対象外です。

繰越控除とは年度内に損失が出た場合、最長3年間は損失額が繰り越し可能となり損失を補填できる制度です。

メモ

控除(こうじょ):控除とは「差し引き」を意味します。控除が適用されると「課税対象額」や「納税額」が減ったりします

具体例で繰越控除について学びを深めておきましょう。

繰越控除の具体例

- 2020年度:

・事業収入:150万円

・事業支出:100万円

・利益:50万円- 2021年度:

・事業収入:70万円

・事業支出:100万円

・損失:30万円- 2022年度:

・事業収入:100万円

・事業支出:60万円

・利益:40万円

上記場合、2020年度は利益、2021年度は損失が発生しています。そして、2022年度は再び利益が出ています。これら3年間の取引における「利益」と「損失」は繰越控除の適用対象です。

2021年度の損失を2022年度の利益に繰越控除する流れ

- 2021年度の損失は30万円

- この損失を2022年度の利益40万円から差し引く

- 2022年度の課税所得は10万円(40万円−30万円)となる

- 2022年度の税金は40万円ではなく10万円に対して計算されるので減税できる!

このように繰越控除は過去の損失を将来の利益と相殺する方法を提供できるので公平な税制を保つのに役立ちます。

参考;国税庁HP

ただし、繰越控除ができるのは「不動産所得」「事業所得」「山林所得」「譲渡所得」から生じる損失のみです。

間違って仮想通貨の損益に「繰越控除」の制度を適応しないようにしましょう。

具体的なルールは状況によって変わるので納税時に税務署の窓口や専門家のアドバイスを受けて下さいね。

注意点④:仮想通貨の利益は確定申告をしないとバレる

仮想通貨取引で年間20万円以上の利益が出たら確定申告をする必要があります。

確定申告をしないとバレます。

しかも、バレると本来払うべき税金に加え追加で税金を支払うことに…。なので、仮想通貨取引で得た利益は税務署は「知っているもの」だと考えましょう。

納税状況に対して税務署は下記のような権限を持っています。

- 税務署は仮想通貨取引所に税務調査に入ることが可能。

- 税務署は多額の利益をあげた利用者の情報は入手可能。

- 税務署は銀行口座の入出金履歴の確認も行える

税務署は、多くの利益を出した人がいると仮想通貨取引所から銀行口座へのお金の流れや確定申告の状況を確認して適切に申告されていないと判断すると徹底的に調査されるのです。

最悪の場合は脱税容疑で逮捕や起訴されるリスクもあります。

20万円以上の利益が発生したら必ず確定申告を行ないましょう!

注意点⑤:仮想通貨の利益を確定申告しなかった場合のペナルティ

仮想通貨で得た利益(所得)を確定申告しな買った場合、追加徴収としてペナルティを受けます。

ペナルティとなる追加徴収の具体例は下記の通り。

追加徴収の種類

- 延滞税

- 加算税

です。

概要をサクッと説明すると以下の通り。

- 延滞税:

・納税期限を過ぎて税金を支払う場合に課せられる追加料金です。つまり、税金の支払いが遅れた場合に発生します。

・例えば、納税期限を学校の宿題提出と考えてみましょう。提出期限を守らなかった場合、先生が宿題を追加するように税務機関も追加の料金(延滞税)を課すことがあります。 - 加算税:

・課税される税金そのものに課せられる追加料金で通常は課税額の一定割合です。これは課税対象の所得や支出に対して課税された税金に「上乗せ」されるものです。

・例えるなら商品の値段に含まれる税金(追加料金)のようなもの。商品を購入する際、その価格に税金が含まれていると一定の割合で追加料金(加算税)が課されます。

いずれも、本来治めるべき税金に+α加えたもの。

加算される税金は最大20%増額されます。

「延滞税」は納付が遅れるほど積み重なってしまいます。このように延滞税や加算税は、納税者が税金を遅らせたり、税金を支払わなかった場合に課されるもの。余分な税金を支払わないためにも確定申告は必ず期限内に行ないましょう。

脱税の規模が大きく悪質なケースでは刑事事件に発展する可能性も。

確定申告はそれほど重要な手続きであると理解しましょう。

まとめ:基本をおさえて提出すればOK

本記事では仮想通貨で利益が出た場合、確定申告のやり方・利益の計算方法を初心者向けに解説しました。

本記事の内容をおさらいしますと下記の通り。

本記事の内容

初心者向けに確定申告や税金の基礎知識もマルっと解説してます。仮想通貨の副業が会社にバレないか心配しているサラリーマンの方にも役立つ内容かと。

結論を言うと下記の通り。

- 「確定申告」が必要:仮想通貨で20万円以上の利益が出た場合

- 「確定申告」は不要:仮想通貨で20万円未満の利益が出た場合

※「住民税の申告」は1円の利益でも必要

そもそも仮想通貨の納税パターンは下記チャートの通りです。

納税パターンはサクッと理解していただけると思いますが、確定申告をするための損益計算は非常にフクザツな作業。損益計算をまともにすれば時間がいくらあっても足りません。

確定申告は税区分や経費計上の分類などフウザツな業務が多く時間と手間がかかります。なので、フクザツな計算は仮想通貨の損益計算ソフトをサクッと利用するのがおすすめ。

仮想通貨の損益計算ソフト:おすすめ2つ

- CRYPTACT(クリプタクト)

- Gtax (ジータックス)年間取引件数100件まで無料

上記のツールは個人向け無料プランが用意されています。

- 基本はウォレットアドレスを入力するだけ

- 確定申告に必要な損益計算を一瞬で自動化

- 税金計算で悩む時間を秒で解決しましょう

ただ、無料ツールを使う場合でも仮想通貨に関する納税知識は必要最低限おさえておくのがベスト。場合によっては住民税の申告をしなくてもいいケースもあるので要チェックですね。

仮想通貨にかんする知識を深めたい方は下記記事もおすすめです。仮想通貨の全体像や基礎が理解できれば自分の頭で考え行動することが可能に。

以上、本記事では仮想通貨に関する確定申告のやり方や税金について初心者向けに解説しました。 最後まで記事を読んでいただきありがとうございました。