仮想通貨投資の「原資抜き」が知りたいです

悩む人

悩む人そもそも「原資抜き」って何?

税金の計算など損しないように分かりやすく教えてほしい!

上記のような質問に答えます。

面倒な仮想通貨の損益計算は平均10秒で完了できる【CRYPTACT(クリプタクト)】がおすすめです。

業界No.1の利用者数と対応通貨数。税理士も信頼するサービスで確定申告の不安も解消。NFTやDeFi取引も自動識別してくれます。

\ 平均10秒で自動損益計算/

- 仮想通貨の「原資抜き」のやり方

- 仮想通貨の税金について①【基本】

- 仮想通貨の税金について②【計算】

- 仮想通貨が課税対象になるタイミング【4つ】

- よくある質問【4つ】

- まとめ

気になるところをタップ(クリック)すると一瞬で移動します

なお、「原資抜き」をザックリ言うと「投資の元金を手元に戻す」こと。イメージとしては下記の通りです。

100万円で購入したビットコインが200万円になった場合、原資は100万円であり「原資抜き」とはこの100万円を利益確定することです。

- 利益: 100万円

売却金額(200万円) – 取得価格(100万円) = 100万円の利益 - 原資: 100万円

最初に投資した金額がそのまま原資となります。 - 税金: 100万円(利益)に対して課税

税率は所得税(国税)と住民税(地方税)の合計で所得に応じて15%~55%の範囲で変動

例)年収500万円(100万円の利益含む)の場合、この利益に対して約20万円の税金がかかる

このとき100万円を引き出せば、残りの100万円は純粋な利益となります。こすることで「元を取れた」状態になり、心理的にかなり楽になりますね。

この記事を読んで、仮想通貨投資のイメージがつかめたなら、まずは数百円から始められる仮想通貨投資に挑戦してみてはいかがでしょうか。

下記の記事では初心者の方にも分かりやすいよう、図解をたくさん使って仮想通貨投資の始め方を詳しく解説しています。ぜひ参考にしてみてください。

それでは行ってみましょう!

仮想通貨の「原資抜き」のやり方

実際に仮想通貨の「原資抜き」はどうすればいいか?

初心者の方でも分かりやすいように「原資抜き」のやり方をビットコイン売買を例にして具体的な数字で解説します(現在の1BTCの価格と異なりますが考え方は同じです)

- タイミング①:2020年01月01日[1BTCが400万円の価値]

→ 400万円で1BTCを購入したので資産額は400万円(0円と1BTC) - タイミング②:2020年12月30日[1BTCが500万円の価値に上昇]

→ 100万円分の「含み益」が発生したので資産額は500万円(0円と1BTC) - タイミング③:2020年12月31日[1BTCが500万円の価値]

→ 400万円分のBTCを売却した場合資産額は500万円(500万円と0.2BTC)←「原資抜き」のタイミング

上記の場合、BTCを売却したタイミング③が「原資抜き」を行った時点です。

どうゆうことか。タイミング3を深掘りすると下記の通り。

タイミング③で、タイミング②で発生した100万円の「含み益」を利益確定しています。

100万円の利益 = 500万円(1BTC) ー 400万円(1BTC)

※単価400万円で1BTCを購入して、単価500万円で1BTCを売却すると100万円の利益が発生しているので。

ただし、元金100万円で100万円分を利益確定すれば「原資抜き」になりますが、税金がかかるので要注意です。

所得別の税率

| 所得金額 (複数の所得と合算) | 所得税率 (国税) | 住民税率 (地方税) | 合計 |

|---|---|---|---|

| 194.9万円以下 | 5% | 10% | 15% |

| 329.9万円以下 | 10% | 10% | 20% |

| 694.9万円以下 | 20% | 10% | 30% |

| 899.9万円以下 | 23% | 10% | 33% |

| 1,799.9万円以下 | 33% | 10% | 43% |

| 3,999.9万円以下 | 40% | 10% | 50% |

| 4,000万円以下 | 45% | 10% | 55% |

上記の税率表を元に納税額をシュミレーションしてみましょう。

年収500万円になります。

年収500万円の所得金額はザックリと350万円程度のなので…

所得金額:「694.9万円以下(所得税率は20%)」に該当するので70万円分を納税する必要あり

年収は100万円になります。

雑所得の総合課税になるので…

所得金額:「194.9万円以下(所得税率は10%)」に該当するので5万円分を納税する必要あり

要するに、タイミング③だと実は手元にあるのは95万円なので厳密には「原資抜き」になっていないことが分かります。

なので、しっかりと「原資抜き」をしたい場合は、多めに見積もって1.2〜1.5倍ほどの金額を日本円に換金するのがベターでしょう。

続いては、仮想通貨の税金について解説します。

仮想通貨の税金について①【基本】

- 仮想通貨の所得の種類→「雑所得」の「総合課税」

- 仮想通貨投資は株式投資よりも税金が高い

- 仮想通貨投資の「原資抜き」の金額は税引き後で考える

仮想通貨の利益(所得)に税金がかかることは多くの人が知っています。でも、具体的にどのような税金がどれくらい課かるのかを知ってる人は少ないでしょう。

…おそらく、会社の同僚とは仮想通貨の話題にはなりにくいと思いますが、仮想通貨の税金知識は損しないためにも重要。

実際にあった話で、仮想通貨投資の「億り人」になって大儲けした人の中でも仮想通貨の税金の知識がなかったために大損して破産したケースがあります。

損しない&騙されないためにも仮想通貨の税金の知識を深めていきましょう。

仮想通貨の所得の種類→「雑所得」の「総合課税」

そもそもですが、所得の内容は下記のように10種類あります。

10種類の所得の課税方法

| 所得の種類 | 所得の内容 | 課税方法 |

|---|---|---|

| 利子所得 | 国外で支払われる預金等の利子などの所得 | 総合課税 |

| 特定公社債の利子などの所得 | 申告分離課税 | |

| 預貯金の利子などの所得 | 源泉分離課税 | |

| 配当所得 | 法人から受ける剰余金の配当、公募株式等証券投資信託の収益の分配などの所得 | 総合課税 |

| 上場株式等に係る配当等、公募株式等証券投資信託の収益の分配などで申告分離課税を選択(※)したものの所得 | 申告分離課税 | |

| 特定目的信託(私募のものに限る。)の社債的受益権の収益の分配などの所得 | 源泉分離課税 | |

| 不動産所得 | 土地や建物、船舶や航空機などの貸付けから生ずる所得 | 総合課税 |

| 事業所得 | 商業、工業や漁業、農業、自由職業などの自営業から生ずる所得 | 総合課税 |

| 事業規模で行う、株式等を譲渡したことによる所得や先物取引に係る所得 | 申告分離課税 | |

| 給与所得 | 俸給や給料、賃金、賞与、歳費などの所得 | 総合課税 |

| 退職所得 | 退職金、一時恩給、確定給付企業年金法及び確定拠出年金法による一時払の老齢給付金などの所得 | 申告分離課税 |

| 山林所得 | 所有期間が5年を超える山林(立木)を伐採して譲渡したことなどによる所得 | 申告分離課税 |

| 譲渡所得 | ゴルフ会員権や金地金、機械などを譲渡したことによる所得 | 総合課税 |

| 土地や建物、借地権、株式等を譲渡したことによる所得 | 申告分離課税 | |

| 一時所得 | 生命保険の一時金、賞金や懸賞当せん金などの所得 | 総合課税 |

| 保険・共済期間が5年以下の一定の一時払養老保険や一時払損害保の所得など | 源泉分離課税 | |

| 雑所得 | 国民年金、厚生年金、確定給付企業年金、確定拠出年金、恩給、一定の外国年金などの所得 | 総合課税 |

| 原稿料、講演料、シルバー人材センターやシェアリング・エコノミーなどの副収入による所得 | 総合課税 | |

| 生命保険の年金、暗号資産取引による所得など他の所得に当てはまらない所得 | 総合課税 | |

| 先物取引に係る所得 | 申告分離課税 |

参考;国税庁HP

仮想通貨で発生した利益(所得)は「雑所得」に該当して「総合課税」として納税する必要があります。

課税方法と所得分類

参考;国税庁HP

10種類の所得の課税方法は原則「総合課税」と「分離課税」の2種類。ただし、所得の内容によっては「総合課税」と「分離課税」の「両方」に当てはまる所得もあります。

- 総合課税:継続的に所得になるもの

- 分離課税:突発的な所得で高額なもの

なお、仮想通貨投資の利益(所得)は「雑所得」となります。

ついでに確定申告についてサクッと解説します。会社員が仮想通貨で所得税の確定申告を要する条件は以下の通り。

- 確定申告が必要:20万円以上の利益が出た場合

- 確定申告が不要:20万円未満の利益が出た場合

※住民税は1円以上の利益でも必要

なお、学生や専業主婦(夫)が仮想通貨で利益を得たときに確定申告をする条件は以下の通りです。

- 確定申告が必要:48万円以上の利益が出た場合

- 確定申告が不要:48万円未満の利益が出た場合

※住民税は43万円以上の利益で発生する

ビットコインなどの仮想通貨で発生した利益は「雑所得」の課税対象となります。

ちなみに、同じような金融商品の投資ても、株式投資は「配当所得」や「譲渡所得」に分類されて仮想通貨の利益とは区別されています。

仮想通貨の確定申告について深堀りしたい人は下記記事を参考にして下さい

仮想通貨投資は株式投資よりも税金が高い

仮想通貨の利益は「雑所得」の「総合課税」に分類されます。そのため、仮想通貨投資は株式投資よりも税金が高いです。

本業は「会社員」で副業で「投資」をしている人の納税パターンを比べてみましょう。

2つのパターンを例に解説します。

- 総所得金額:1,000万円

- 本業の所得:500万円

(会社員の給与所得→総合課税) - 副業の所得:500万円

(仮想通貨投資の雑所得→総合課税) - 税金:430万円(住民税含む税率43%)

- 手取り:約570万円

- 総所得金額:1,000万円

- 本業の所得:500万円

(会社員の給与所得→総合課税) - 副業の所得:500万円

(株式投資の配当所得→分離課税) - 税金:300万円(住民税含む税率30%)

- 手取り:約700万円

つまり、同じ利益であっても「仮想通貨投資」と「株式投資」で所得の種類と課税方法(税率)が異なるので、手取りの金額は約130万円(700万円−570万円)も変わります。

同じ利益でも所得の種類や課税方法で税率や手取りを大きく変わります。仮想通貨の税率について気になる方は下記記事をご覧下さい。

仮想通貨投資の「原資抜き」の金額は税引き後で考える

先述したように、仮想通貨投資への所得税は株式投資の所得税よりも高く設定されます。

本業は会社員で副業で仮想通貨投資をしている方は、いづれの所得も下記のように総合課税となります。

- 所得合計 =本業(会社員の給与所得:総合課税)+副業(仮想通貨投資の雑所得:総合課税)

つまり、仮想通貨投資で「原資抜き」をする場合、税引き後でもプラスになるかを考えましょう。「原資抜き」をしたつもりでも、予想以上に税金が引かれてマイナスになる可能性もあるので要注意です。

仮想通貨が私たちの生活にもっと広がれば税率が見直されるかもしれませんが、日本ではまだまだ遠い未来の話になると思うので、現状の税制をしっかり理解しておきましょう。

とはいえ、仮想通貨投資の損益計算はかなり面倒くさいので、サクッと【CRYPTACT(クリプタクト)】で自動計算をするのがおすすめです。

業界No.1の利用者数と対応通貨数。税理士も信頼するサービスで確定申告の不安も解消。NFTやDeFi取引も自動識別してくれます。

\ 平均10秒で自動損益計算/

仮想通貨の税金について②【計算】

- 【2種類の計算方法】「総平均法」と「移動平均法」

- 【2種類の計算方法】の具体的なシュミレーション

- 仮想通貨投資の損失は他の利益と相殺できない

ここからは仮想通貨の税金について、具体的な数字を入れながら、仮想通貨の「原資抜き」に必要とされる複雑な計算方法を解説します。また、仮想通貨投資の「損益相殺のルール」もチェックしておきましょう。

かなり複雑な計算になりそう…

もちろん、複雑な計算方法を暗記する必要はまったくありません。

なので、仮想通貨の税金計算の考え方を理解したら迷わず【CRYPTACT(クリプタクト)】でサクッと自動計算をしましょう。

業界No.1の利用者数と対応通貨数。税理士も信頼するサービスで確定申告の不安も解消。NFTやDeFi取引も自動識別してくれます。

\ 平均10秒で自動損益計算/

複雑な計算に人生の貴重な時間を使うのは辞めましょう。ツールに出来ることはツールに任せましょう。

【2種類の計算方法】「総平均法」と「移動平均法」

仮想通貨を購入した時に行う計算方法は下記の2つです。

- 移動平均法

- 総平均法

それぞれの計算方法をザックリ説明すると下記の通り。

- その都度計算

購入の度に取得単価を算出し計算 - 購入ごとに「購入金額」と「数量」の合計金額で価格を計算する方法。

- 購入ごとに購入単価を計算してリアルタイムの購入価格を把握。

- 1年間に何百回も取引を行う投資家には細かい計算が必要なので面倒。

- まとめて計算

年内の購入金額を購入数量で割り算 - 「年内に購入した仮想通貨の価格」の合計金額で価格を計算する方法。

- 売却しない保有中の仮想通貨も購入時の価格が合計金額に反映。

- 計算は楽だが、大雑把な計算方法なので税金を多く支払うリスクあり。

言葉だけではイメージしにくいので具体的な数字でシュミレーションしてみましょう。

【2種類の計算方法】の具体的なシュミレーション

ここからは【2種類の計算方法】の「移動平均法」「総平均法」を具体的な数字でシュミレーションします。

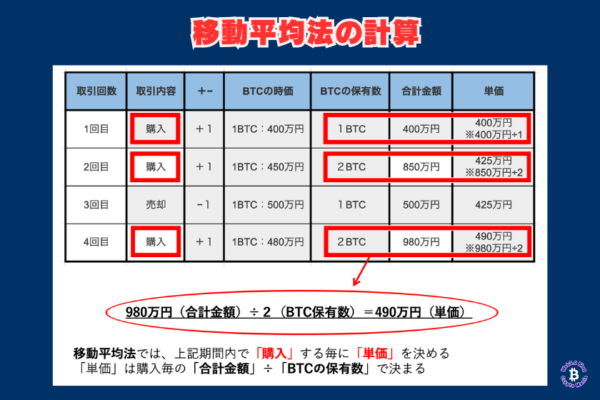

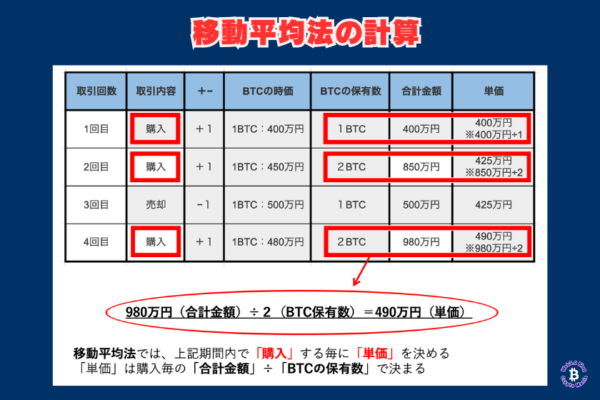

便宜上、1年間に4回取引を行ったと仮定しますね。

- 取引(1回目):1BTCを購入(1BTC=時価400万円)で、1BTC合計金額:400万円(単価400万円)

- 取引(2回目):1BTCを購入(1BTC=時価450万円)で、2BTC合計金額:850万円(単価425万円)

- 取引(3回目):1BTCを売却(1BTC=時価500万円)で、1BTC合計金額:500万円(単価425万円)

- 取引(4回目):1BTCを購入(1BTC=時価480万円)で、2BTC合計金額:980万円(単価490万円)

移動平均法の場合、仮想通貨の単価は、下記のように仮想通貨を購入する度に計算する

- 取引(1回目)購入 → 単価:400万円 = 400万円 ÷ 1(BTC保有数)

- 取引(2回目)購入 → 単価:425万円 = 850万円 ÷ 2(BTC保有数)

- 取引(3回目)売却 → 単価:425万円 ※取引(2回目)の購入までに計算された425万円が単価となる

- 取引(4回目)購入 → 単価:490万円 = 980万円 ÷ 2(BTC保有数)

所得金額は75万円です。

※75万円=500万円(1BTC=時価500万円)−425万円(425万円 ×1BTC)

- 取引(1回目):1BTCを購入(1BTC=時価400万円)で、1BTC合計金額:400万円(単価443万円)

- 取引(2回目):1BTCを購入(1BTC=時価450万円)で、2BTC合計金額:850万円(単価443万円)

- 取引(3回目):1BTCを売却(1BTC=時価500万円)で、1BTC合計金額:500万円(単価443万円)

- 取引(4回目):1BTCを購入(1BTC=時価480万円)で、2BTC合計金額:980万円(単価443万円)

移動平均法の場合、仮想通貨の単価は、下記のように仮想通貨を購入する度に計算する。

- 取引(1回目)購入 → 単価:443万円 = 1,330万円 ÷ 3(購入数量)

- 取引(2回目)購入 → 単価:443万円 = 1,330万円 ÷ 3(購入数量)

- 取引(3回目)売却 → 単価:443万円 = 1,330万円 ÷ 3(購入数量)

- 取引(4回目)購入 → 単価:443万円 = 1,330万円 ÷ 3(購入数量)

所得金額は57万円です。

※57万円=500万円(1BTC=時価500万円)−443万円(443万円 ×1BTC)

- 移動平均法:75万円=500万円(1BTC=時価500万円)−425万円(425万円 ×1BTC)

- 総平均法:57万円=500万円(1BTC=時価500万円)−443万円(443万円 ×1BTC)

計算方法が異なるだけで利益額が18万円分(75万円−57万円)変わります。

税務署への届け出どちらの計算方法でもOKです。

この計算、私にはむずかしすぎる…

大丈夫、安心して下さい。

大事なのは計算方法や考え方を理解することです。

自分で計算機を使って計算するのは時間の無駄になるかと思うので、仮想通貨の税金計算の考え方を理解したなら、迷わず【CRYPTACT(クリプタクト)】でサクッと自動計算をしましょう。

ウォレットアドレスを入力するだけで確定申告に必要な計算を一瞬で終わらせます。

業界No.1の利用者数と対応通貨数。税理士も信頼するサービスで確定申告の不安も解消。NFTやDeFi取引も自動識別してくれます。

\ 平均10秒で自動損益計算/

最後に、仮想通貨投資における損益計算について解説しますね。

仮想通貨投資の損失は他の利益と相殺できない

仮想通貨投資で損失が出てしまった場合の税金の取り扱いについて、分かりやすく解説します。

結論、仮想通貨取引で生じた損失は、事業所得や不動産所得など他の種類の所得と相殺できません。たとえば、下記の通りです。

ビットコインで50万円の損失が出た場合、会社の給料(給与所得)や不動産収入(不動産所得)など他の所得から差し引くことはできません。

一方、仮想通貨取引同士、同じ年に発生した損益については相殺可能です。

- 2020年01月:ビットコインで50万円の利益

- 2020年04月:イーサで30万円の損失

- 2020年10月:リップルで30万円の利益

上記のように同じ年の場合は相殺可能なので、2020年分の仮装通貨取引については50万円の利益として計算されます。

ただし、仮想通貨取引同士であっても、年をまたぐ損失は相殺不可となります。

- 2021年01月:リップルで30万円の利益

- 2021年12月:イーサで100万円の損失

- 2022年01月:ビットコインで40万円の利益

- 2022年10月:ビットコインで40万円の利益

上記のように年をまたいでいる場合、2021年分の80万円分の損失は、2022年分の80万円の利益と相殺できません。

ちなみに、株式投資やFX投資の損益は3年間の繰越し控除が可能なので注意が必要です(詳細のルールは要確認)。

仮想通貨取引の税金計算には独特のルールがあります。確定申告の際は、取引記録をしっかりと管理しておくことをおすすめします。

とはいえ、取引ごとに記録するのは面倒ですし手計算だとミスが発生します。手間を省いてミスをなくすためにも、【CRYPTACT(クリプタクト)】でサクッと自動計算をしましょう。

年間取引件数50件まで無料で、税理士も信頼するサービスで確定申告の不安も解消。NFTやDeFi取引も自動識別してくれます。

\ 平均10秒で自動損益計算/

サクッと計算をして時間を有効活用しましょう。

仮想通貨取引で課税対象となるタイミング【4つ】

仮想通貨取引で課税対象となるタイミング(損益が発生するタイミング)は以下の通り。

- 仮想通貨を法定通貨へ売却したとき

- 仮想通貨で商品を購入したとき

- マイニング報酬がもらえたとき

- 仮想通貨同士を交換したとき ←ここ要注意

言うまでもなく利益に対して税金が発生します。

仮想通貨投資を行う中、どのタイミングで利益が発生するか(利益に対して税金がかかるか)を把握しておくことはとても重要です。

ひとつずつ見ていきましょう。

①仮想通貨を法定通貨へ売却したとき

ビットコインやイーサなど仮想通貨を日本円などの法定通貨に換金した時点で損益が確定します。

計算方法と具体例は以下の通り。

課税所得(利益or損失) = [売却価額] − [仮装通貨1単位あたりの取得価額 × 数量]

- 400万円で購入したビットコインを410万円で売却 → 10万円の利益

- 400万円で購入したビットコインを390万円で売却 → 10万円の損失

この10万円の所得(利益)に対して税金がかかります。なお、年間20万円以上の利益が出た場合は確定申告が必要となります。

仮想通貨を売却しないで保有している状態(含み益の状態)では利益(所得)は発生しません。

②仮想通貨で商品を購入したとき

それほど多いケースではありませんが、商品やサービスの購入に仮想通貨を使用した場合も課税対象となります。

計算方法と具体例は以下の通り。

課税所得 = [購入商品・サービスの価格] − [仮装通貨1単位あたりの取得価額] × [数量]

- 取得時:1BTCを10万円で購入

- 使用時:1BTCが30万円の時にパソコンを購入

- 計算結果:30万円 – 10万円 = 20万円(利益)の課税所得が発生

つまり、支払いに使う仮想通貨の購入価格よりも、支払い時の時価の方が高額な場合、その差額が所得(利益)になります。

取引記録は必ず保管しておきましょう。不明な取引パターンについては、税務署や税理士に確認することをおすすめします。

③マイニング報酬がもらえたとき

マイニングで報酬(仮想通貨)を受け取った場合、課税対象となります。マイニングに関する課税は、以下2つのタイミングで発生します。

- マイニング報酬を受け取った時点

- 受け取った仮想通貨を売却・使用した時点

課税所得額 = 収入金額 − 必要経費

- マイニング報酬:35万円

- 年間電気代:25万円

- 計算結果:35万円 − 25万円 =10万円 (利益)の課税所得が発生

なお、マイニングをザックリ説明すると以下と通りです。

マイニング:取引データをブロックチェーンに保存する作業を行い、その報酬として仮想通貨を得る仕組み。銀行ではお金の取引を銀行の職員が確認するけれども、仮想通貨ではこの確認作業をパソコンで行う。この作業を正確に実行すると、お礼として仮想通貨(報酬)がもらえる。

ちなみに、初心者の方は取引所での売買から始めることをおすすめします。マイニングは専門的な知識と設備が必要となるため慎重に検討する必要があります。

ひとまず、マイニングの知識をなんとなくイメージできればOKです。

④仮想通貨同士を交換したとき

特に注意が必要なポイントです。

仮想通貨同士の交換(例:ビットコインからイーサリアムへの交換)でも課税対象となります。

課税所得 = [購入する仮想通貨の時価] − [交換する仮想通貨の取得価額所得]

- ビットコインを購入:50万円

- ビットコインが急騰:(50万円が100万円の2倍になる)

- ビットコイン(50万円分)とイーサ(50万円分)と交換

- 計算結果:100万円 − 50万円 = 50万円の課税対象

上記は少しイメージしにくいかもですが、税務署では仮想通貨の交換を以下のように「2段階取引が行われた」として考えます。

- ビットコイン(50万円が100万円の2倍になる)を日本円に換金(売却)

- その日本円(50万円の利益が発生したもの)でイーサを購入

なので、「日本円にしていないから大丈夫」は危険な考え方です。確定申告の際に困らないよう、交換時の価格はメモしておくことをおすすめします。

以上、仮想通貨で損益が発生する4つのタイミングでした。

仮想通貨には上記以外の「取引パターン」もあるので確定申告の際にその「取引パターン」が課税対象になるかどうか税務署の窓口や税理士などの専門家に確認しましょう。

仮想通貨の利益確定や現金化する方法は下記記事を参考にして下さい。

よくある質問(Q&A)

最後に仮想通貨の「原資抜き」や税金に関連する質問と回答を紹介します。

まとめ

本記事では仮想通貨投資の「原資抜き」についてマルっと解説しました。

おさらいすると下記の通り。

- 仮想通貨の「原資抜き」のやり方

- 仮想通貨の税金について①【基本】

- 仮想通貨の税金について②【計算】

- 仮想通貨が課税対象になるタイミング【4つ】

- よくある質問【4つ】

「原資抜き」をザックリ言うと「投資の元金を手元に戻す」ことです。

仮想通貨市場では、価格が1日で10倍以上に上昇したり、逆に半額以下に暴落したりすることがあります。このような急激な価格変動は珍しくありません。

とはいえ、適切な対策を取れば必要以上に恐れる必要はありません。

利益が出たら「原資抜き」で最初に投資した金額を市場から引き出しておけば、その後の相場変動による損失を最小限に抑えることができるでしょう。

なお、仮想通貨取引で「原資抜き」などの複雑な計算を行う場合は、仮想通貨取引の記録や税金計算で自動損益計算ツールト【CRYPTACT(クリプタクト)】がおすすめです。

年間取引件数50件まで無料で、税理士も信頼するサービスで確定申告の不安も解消。NFTやDeFi取引も自動識別してくれます。

\ 平均10秒で自動損益計算/

本記事を読んで、仮装通貨投資の税金がなんとなくイメージできたら(全然怖くないものとしてイメージできたら)数百円で始めらる仮想通貨投資にぜひチャレンジしましょう。

「原資抜き」の内容を理解して、損益確定ルールを自分なりに定めておけば大丈夫。本記事が少しでもあなたの仮想通貨投資の参考になれば幸いです。最後までブログを読んでいただきありがとうざいました!